節税対策(2)特定の支出があったときの節税

ここからは具体的に、生活の中で節税につながるポイントについて紹介します。病気などで多額の医療費を支払った、住宅ローンを組んでマイホームを取得した…そんな特定の支出があったときには忘れずに控除を申請しましょう。

治療費や通院費などが10万円を超えたら「医療費控除」で節税!

医療費控除とは…

1年間に支払った医療費が一定額を超える場合(一般的には10万円超)に、所得税や住民税が軽減されます。

控除の対象となる医療費には、病院の診療・治療費、薬の代金、通院のための交通費などがあります。

医療費控除とは、1年間(1月1日から12月31日まで)に多くの医療費を支払った場合に、その医療費の一部が所得金額から控除されるしくみです。医療費控除によって課税所得金額が少なくなると、その分だけ所得税や住民税の税額が軽減されます。

対象の医療費とは?

税金を納める本人と、その家族(本人と生計を一にしている親族)の医療費が対象です。

また、医療費は病院などでの診療・治療費のほかに、薬の代金、通院のための交通費なども含まれます。

医療費に含まれる費用の例

- 病院や診療所での診療・治療費

- ※健康診断の費用、予防接種の費用、自己都合の差額ベッド代は対象外

- 治療のための薬の代金(医師による処方薬のほかに市販薬でも可)

- ※病気の予防や健康増進のためのビタミン剤、栄養ドリンク代は対象外

- 通院のためのバス、電車代

- ※マイカーで通院した場合のガソリン代や駐車場代は対象外

- あん摩マッサージ指圧師、はり師、きゅう師、柔道整復師による施術の費用

- ※リラクゼーションや体調を整えるなど、治療に直接関係ない施術の費用は対象外

- 保健師や看護師などによる療養上の世話の費用

- ※家族や親族に付き添いを頼んだ場合の付添料は対象外

- 助産師による分娩の介助費用

- 介護保険制度にもとづく介護サービスの自己負担額

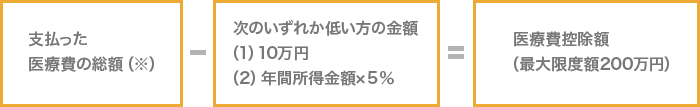

医療費控除の控除額の計算

※実際に支払った医療費から、保険金などで補てんされる金額を差し引いた金額

医療費控除を受けるための手続き

医療費控除を受けるには確定申告が必要です。

もともと確定申告が必要な自営業者などは対象年の翌年2月16日から3月15日までに確定申告を行いましょう。年末調整が行われるサラリーマンの場合は対象年から5年以内であればいつでも確定申告できます。

確定申告をするときに、いつ、どのような医療を受けたか分かるように「医療費の明細書」を添付しますが、これは医療費の領収書をもとに作成するため、日頃から病院で受け取った診療・治療費の領収書や、薬局で購入した市販薬のレシートなどは捨てずに保管しておく習慣をつけましょう。また、医療費控除をした領収書やレシートは5年間の保存義務があります。

市販薬を購入することが多い家庭は「セルフメディケーション税制」で節税!

セルフメディケーション税制とは…

薬局などで購入した薬(※対象となるスイッチOTC医薬品)の代金が1年間で1万2,000円を超えた場合に、所得税や住民税が軽減されます。

※2017年1月1日から2021年12月31日までの期間限定の特例です。

【2023年2月追記】

※令和4年1月以降、制度が5年延長され、税制対象医薬品の範囲が拡充されました。

セルフメディケーション税制(医療費控除の特例)とは、1年間(1月1日から12月31日まで)に1万2,000円を超える市販の対象医薬品を購入した場合に、その医療費の一部が所得金額から控除されるしくみです。セルフメディケーション税制による所得控除で課税所得金額が少なくなると、その分だけ所得税や住民税の税額が軽減されます。

医療費の支払いが10万円以上で申請できる「医療費控除」とは違い、セルフメディケーション税制は対象となる薬の購入金額が1万2,000円以上ということで、普段それほど病院にかからない家庭でも申請しやすくなっています。なお、セルフメディケーション税制と医療費控除を併用することはできません。

対象となる薬は?

医師から処方される処方薬を市販薬に転用した「スイッチOTC医薬品」が対象です。

スイッチOTC医薬品に該当する薬は、パッケージに「セルフメディケーション税控除対象」という識別マークがついています。

利用できる人は?

健康の維持増進や病気の予防のために一定の取り組み(定期健康診断、予防接種など)を行う個人が対象となっており、以下のいずれかを受けていることが条件です。

健康の維持増進や病気の予防のための取り組み

- ・特定健康診査(メタボ健診)または特定保健指導

- ・予防接種(定期接種、インフルエンザの予防接種)

- ・勤務先で実施する定期健康診断(事業主検診)

- ・保険者(健康保険組合、市区町村国保など)が実施する人間ドックや各種診断など

- ・市町村が健康増進事業として実施するがん検診

- ・市区町村が健康増進事業として実施する健康診査(生活保護受給者などを対象とする健康診査)

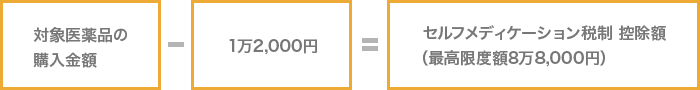

セルフメディケーション税制の控除額の計算

セルフメディケーション税制の控除を受けるための手続き

セルフメディケーション税制を受けるには確定申告が必要です。

もともと確定申告が必要な自営業者などは対象年の翌年2月16日から3月15日までに確定申告を行いましょう。年末調整が行われるサラリーマンの場合は対象年から5年以内であればいつでも確定申告できます。

確定申告をする際、健康の維持増進や病気の予防の取り組みを行ったことを証明する書類(健診や予防接種の領収書の原本、健康診断の結果通知書のコピーなど)や、購入した薬の明細書を添付します。薬の明細書は、対象となる薬の購入レシートをもとに作成するため、これらの領収書やレシートを捨てずに保管しておく習慣をつけましょう。また、セルフメディケーション税制で控除をした領収書やレシートは5年間の保存義務があります。

住宅ローンを組んでマイホームを取得したら「住宅ローン減税制度」で節税!

住宅ローン減税制度とは…

毎年の住宅ローン残高の1%分が所得税や住民税から控除される制度です。

控除期間は入居した年から10年間ですが、2020年12月31日までに入居した場合は控除期間が13年間に延長されます。

住宅ローン制度(住宅借入金等特別控除)は、住宅ローンを組んでマイホームを購入する場合に、ローン残高に応じて所得税や住民税を減額できる制度です。

毎年年末の住宅ローン残高の1%分が、10年間にわたって所得税から控除されます。また、所得税を上回る控除額があった場合は、翌年度の住民税からも一部控除されます。

また、2019年10月1日以後の消費税増税の負担を軽減するため、消費税率10%が適用される住宅を取得して2020年12月31日までに入居した場合は控除期間が10年間から13年間に延長されます。

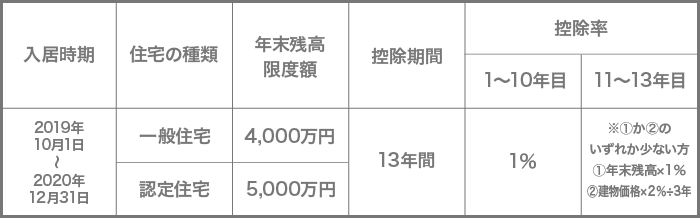

住宅ローン減税制度の概要

2020年12月31日までに入居した場合

2021年1月1日以降に入居した場合

利用できる人は?

その年の合計所得金額が3,000万円以下で、住宅ローンの返済期間が10年以上の場合に利用できます。

対象となる住宅の要件は?

住宅ローン減税は、新築住宅だけでなく中古住宅も対象となります。

・床面積が50㎡以上であること

・住宅の引渡しまたは工事完了から6ヶ月以内に居住すること

・中古住宅の場合、木造は築後20年以内、マンションなどの耐火建築物の場合は築後25年以内であること

住宅ローン減税制度を受けるための手続き

住宅ローン減税制度を受けるには、居住を開始した年の翌年の2月16日から3月15日までに確定申告を行います。確定申告をする際、住宅ローンを借り入れした金融機関から送付される「残高証明書」などの必要書類を忘れずに添付しましょう。

2年目以降については、自営業者などの場合は引き続き確定申告が必要ですが、サラリーマンの場合は勤務先の年末調整により控除が受けられます。

【関連記事】

コラムを探す

新着コラム

最終更新日 2026年3月11日

- これから家を購入予定で、住宅ローンをペアローンにしようかと考えている夫婦も多いのでは。 ペアローンは借入額を多くできる一方で、借り過ぎによって返済負担が重くなるといった注意点も存在します。ペアローンの特徴やメリット・デメリットを知り、納得のいく借入れ方法を選びましょう。

- 住まいを購入すると「手続き」「入居準備」といったさまざまなイベントが発生します。維持管理にかかわる「コスト」も忘れてはなりません。その時になってから慌てることがないよう、住宅購入後に発生するイベントやお金について確認しましょう。

- 作業効率がよく使いやすいキッチン、調理をしながら家族との会話が弾むキッチンなど、理想のキッチンをつくるために知っておきたい基本の知識をまとめました。

- 土地の購入や売却、投資などを考えたときに、気になるのが地価(土地の価格)です。街の地価が変動する要因や、価格の相場を知る手がかりを学んで、安心の取引を行いましょう。

- 冬場に多い「ヒートショック」。あなたの家は大丈夫でしょうか?「冬のリビングは暖房がきいて暖かいけれど、廊下に出ると冷気でヒヤッとする…」そんな家は要注意!ヒートショックが起こりにくい家づくりの工夫で、寒い冬でも快適に過ごしましょう。

- 中古マンションは魅力が多い一方で、経年による建物や設備の劣化は避けられず、管理状態の良し悪しが資産価値に影響するなど、注意点があるのも事実。購入してから後悔しないために、中古マンション購入前に確認すべきポイントを押さえましょう。

- 住まいの情報ナビ

- 知って得する生活の知恵

- 手軽に始めよう!節税対策

- 節税対策(2)特定の支出があったときの節税