住宅ローンを提供する金融機関では、ローンの借入れ金額について「いくらまでなら融資OK」というボーダーラインを設定しています。このボーダーラインが「借入れ可能額(借入れ限度額)です。

借入れ可能額の基準は金融機関ごとに異なりますが、主に

この2つによって、金額が変わってきます。

(1)の年収は、言い換えれば「借入れたお金を返済する能力」です。年収が多ければ返済する能力が高いことになりますから、「この人には、より多くのお金を融資しても大丈夫」と金融機関が判断する訳です。

それぞれの金融機関では「返済負担率」といって年収に対する年間返済額の割合を設定しており、年収が多いほど、その割合も高くなっていきます。

年収と返済負担率(民間ローンの一例)

| 税込み年収 | ~300万円 | 300万円~600万円 | 600万円~ |

|---|---|---|---|

| 返済負担率 | 25%以内 | 30%以内 | 35%以内 |

(2)の購入物件の価値とは、物件の購入価格か、もしくは金融機関による評価額のどちらか低い方を指します。金融機関によって違いはありますが、借入れ限度額は、この購入物件の価値の80~100%の範囲で設定されるのが一般的です。

ほかにも金利や返済年数により借入れ可能額は変化しますが、ここでは住宅金融支援機構の「フラット35」を例にして、あなたの年収から「どれくらい借入れが可能か」目安を調べてみましょう。

年収から借入れ可能額を調べる

| 税込み年収 | 借入れ可能額 | ||

|---|---|---|---|

| 25年返済の場合 | 30年返済の場合 | 35年返済の場合 | |

| 300万円 | 1,581万円 | 1,778万円 | 1,948万円 |

| 400万円 | 2,460万円 | 2,767万円 | 3,031万円 |

| 500万円 | 3,075万円 | 3,459万円 | 3,789万円 |

| 600万円 | 3,690万円 | 4,150万円 | 4,547万円 |

- ※全期間固定金利3.0%、元利均等返済方式、ボーナス返済なしの場合。諸費用は含まず

- ※住宅金融支援機構「フラット35」住宅ローンシミュレーションで試算

いかがでしょうか? 具体的な金額の目安を知ることで、住宅ローンがより身近なものになったという方もおられるのではないでしょうか。

借入れ可能額の目安が分かれば、あなたが買えるマイホームの大体の値段や今後の人生設計が立てやすくなります。けれども注意していただきたいのですが、「借入れ可能額」は必ずしも「返済可能な金額」という訳ではありません。上限いっぱいまで借りてしまうと、万一の病気や事故など突然の出費で家計が苦しくなる可能性もありますから、ここは住宅ローンの返済以外にかかる出費を見据えて無理のない返済額を設定したいものです。

一般的に安心して返済できる金額は月収の20~25%程度と言われていますが、1人1人、お金に対する価値観も生活環境も異なるのですから、安易に一般論に流されるのは危険です。そこで、現在のあなたが毎月支払っている家賃から返済可能額を算出してみましょう。

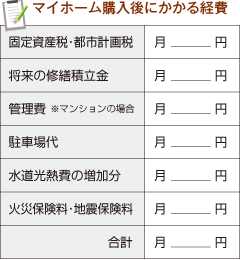

あなたの今の家賃(駐車場代含む)から、右の表を参考に、マイホーム購入後にかかる経費の合計金額を引いてください。これが、あなたが毎月無理なく返済できる金額です。

毎月の返済可能額が分かったところで、改めて借入れ額の目安を調べてみましょう。

返済可能額から借入れ額を調べる

| 毎月の返済可能額 | 借入れ可能額 | ||

|---|---|---|---|

| 25年返済の場合 | 30年返済の場合 | 35年返済の場合 | |

| 8万円 | 1,687万円 | 1,897万円 | 2,078万円 |

| 10万円 | 2,108万円 | 2,371万円 | 2,598万円 |

| 12万円 | 2,530万円 | 2,846万円 | 3,118万円 |

| 14万円 | 2,952万円 | 3,320万円 | 3,637万円 |

| 16万円 | 3,374万円 | 3,795万円 | 4,157万円 |

- ※全期間固定金利3.0%、元利均等返済方式、ボーナス返済なしの場合。諸費用は含まず

- ※住宅金融支援機構「フラット35」住宅ローンシミュレーションで試算

理想のマイホームを手に入れても、ローン返済で家計が苦しくなってしまうのでは本末転倒です。将来の生活まで考えながら、安心して返済できる資金プランを立てましょう。

物件によっては、借入れできる金額に頭金を加えても、値段に手が届かないことがあるかも知れません。そんな場合でも、同居予定の家族(配偶者、親、子)で安定した収入がある人がいれば、その人の収入を加えて、ローンを申込むことができます。これを「収入合算」と言います。1人でローンを組むより、収入合算をした方が借入れできる金額はアップします。特に共働きの夫婦は、この収入合算を選ぶケースが多いようです。

※住宅金融支援機構「フラット35」住宅ローンシミュレーションで試算。全期間固定金利3.0%、元利均等返済方式、ボーナス返済なし、35年返済の場合

※住宅金融支援機構「フラット35」住宅ローンシミュレーションで試算。全期間固定金利3.0%、元利均等返済方式、ボーナス返済なし、35年返済の場合

収入合算すると、合算者はローンの連帯債務者になります。これによりマイホームを共有名義にすることができるため、それぞれがローン控除を受けられます。また、夫婦でマイホームを手に入れ、一緒にローンを返済していくという連帯感が生まれる精神的なメリットもあります。

一方で、借入れ金額が多くなれば返済が増えるのも事実です。どちらか一方が会社を辞めたりすると、返済プランの変更を余儀なくされるかもしれません。収入合算を検討する際は、万一の収入ダウンの可能性も視野に入れておきましょう。

コラムを探す

新着コラム

最終更新日 2024年4月1日

- インテリアは、好みの色やデザインで部屋を飾るのはもちろん、部屋を居心地よく、暮らしやすくするために大切なもの。インテリア選びのポイントを学んで、住まいの満足度を高めましょう!

- 間取りやデザイン、設備などを考えたり選択したりして、自分好みの家をつくりあげるオーダーメイドの注文住宅。注文住宅の基本的な知識を学んで、家づくりを成功させましょう!

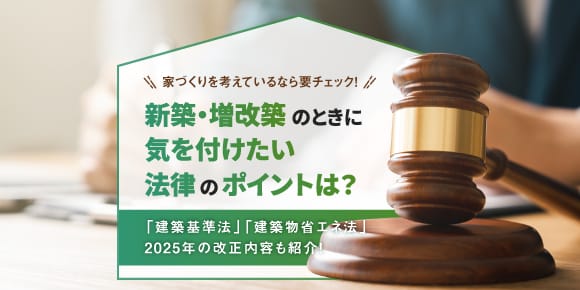

- 家を建てるときは、建築基準法や建築物省エネ法といった法律の規制があります。家づくりにかかわる法律上のルールや、2025年の法改正の内容をご紹介。ぜひ、あなたの新築や増改築に役立ててくださいね。

- アクセントクロスを選ぶ方法や注意点などについて解説をしていきます。

- ベランダガーデニングのポイントを解説しつつ、おすすめの植物などを紹介します。

- シンプルに暮らすための秘訣である収納ルールや習慣を詳しく紹介します。